ภาพรวมธุรกิจบัตรเครดิตได้รับผลกระทบครั้งใหญ่จากสถานการณ์โควิด-19 ที่แพร่ระบาดตั้งแต่ปี 2563 ต่อเนื่องหลายระลอก

โดยปริมาณการใช้จ่ายผ่านบัตรชะลอตัวในลูกค้าทุกกลุ่ม ทั้งกลุ่มลูกค้าระดับกลางบนและบนที่ถูกกระทบด้วยมาตรการจำกัดการเดินทางและรักษาระยะห่างทางสังคม ส่วนลูกค้าระดับกลางล่างและล่างบางส่วนถูกกระทบจากรายได้ที่ลดลง ประกอบกับมีการปรับลดรายจ่ายบางส่วนลง นอกจากนี้การที่ลูกค้าส่วนใหญ่ถือบัตรเครดิตมากกว่า 1 ใบ ยังเป็นปัจจัยที่กดดันให้ผู้ให้บริการต้องปรับกลยุทธ์เพื่อให้เป็นบัตรหลักที่ลูกค้าเลือกใช้ ควบคู่ไปกับการบริหารจัดการความเสี่ยงของหนี้เสียที่มีแนวโน้มสูงขึ้นตามการชะลอตัวของเศรษฐกิจ

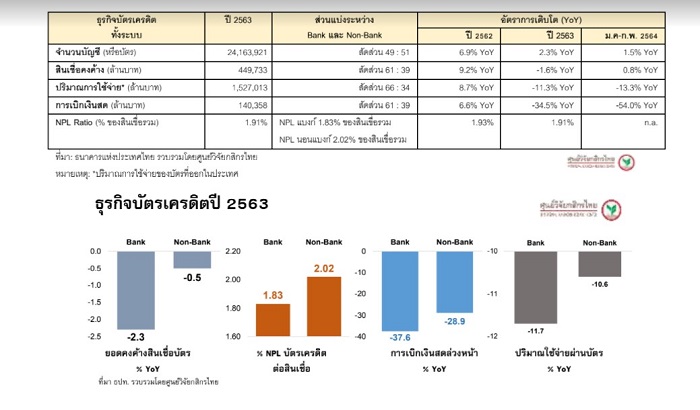

ทั้งนี้ปริมาณการใช้จ่ายผ่านบัตรของผู้ให้บริการที่เป็นธนาคารชะลอตัวลงแรงกว่าผู้ให้บริการที่ไม่ใช่ธนาคาร (Non-Bank) ส่วนหนึ่งเป็นผลมาจากปัจจัยด้านความแตกต่างของกลุ่มลูกค้า กล่าวคือ ภาพรวมลูกค้าบัตรของผู้ให้ให้บริการที่เป็นธนาคาร (หรือกรณีลูกค้ามีหลายบัตรแต่เลือกใช้บัตรธนาคารเป็นหลัก) เป็นกลุ่มที่มีฐานรายได้เฉลี่ยสูงกว่าและมีรายจ่ายด้านไลฟ์สไตล์มาก จึงถูกกระทบมากจากการปิดกิจกรรมทางเศรษฐกิจในภาคบริการภายใต้สถานการณ์โควิด-19 อาทิ การท่องเที่ยว บริการด้านการบิน ที่พักแรมและโรงแรม นอกจากนี้โครงสร้างของพอร์ตลูกค้าดังกล่าวยังส่งผลทำให้ยอดสินเชื่อคงค้างบัตรเครดิตของผู้ให้บริการที่เป็นธนาคารเผชิญแรงกดดันจากการชำระคืนและการลดลงของการเบิกเงินสดล่วงหน้า แต่ก็จะยังคงสามารถบริหารจัดการสัดส่วน NPL ให้ทรงตัวอยู่ในระดับต่ำได้

ด้วยสถานการณ์โควิด-19 ที่กลับมาแพร่ระบาดรุนแรงอีกครั้งในปีนี้ ทำให้ประเด็นการใช้จ่ายผ่านบัตรเครดิตยังเป็นโจทย์สำคัญที่ผู้ให้บริการแต่ละรายจำเป็นต้องหากลยุทธ์เพื่อกระตุ้นให้มีการใช้จ่ายผ่านบัตรอย่างต่อเนื่อง เพื่อประคองรายได้ท่ามกลางการแข่งขันที่เพิ่มขึ้นของเครื่องมือการชำระเงินอื่น โดยเฉพาะบัตรเดบิต อีมันนี่ และอีวอลเล็ต ในขณะที่ยังต้องมุ่งบริหารจัดการความเสี่ยงของคุณภาพหนี้ไปพร้อมกัน

ศูนย์วิจัยกสิกรไทยมีข้อสังเกตต่อแนวโน้มธุรกิจบัตรเครดิตในปี 2564 ดังนี้…

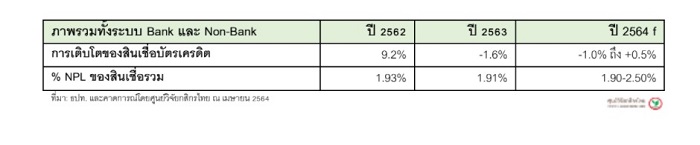

- แนวโน้มสินเชื่อบัตรเครดิตของระบบ (รวมทั้ง Bank และ Non-Bank) อาจยังไม่ฟื้นตัวอย่างเต็มที่ โดยคาดว่า สินเชื่อบัตรเครดิตของระบบจะทรงตัว หรือมีโอกาสหดตัวลงเล็กน้อยประมาณ 1.0% ในปี 2564 เทียบกับที่หดตัวลง 1.6% ในปี 2563 ที่ผ่านมา ทั้งนี้แม้ผลกระทบจากโควิด-19 (รวมถึงมาตรการผ่อนผันการจ่ายขั้นต่ำในอัตรา 5% ของทางการในปี 2563-2564) ทำให้ลูกค้าหันมาผ่อนชำระแค่บางส่วนมากขึ้น ซึ่งมีผลต่อการดันยอดคงค้างของสินเชื่อบัตรเครดิต แต่ก็มีผลอีกด้านหนึ่งที่กดดันสินเชื่อบัตรเครดิตได้ได้เช่นกัน โดยเฉพาะผลที่เกิดจากยอดการใช้จ่ายผ่านบัตรเครดิตที่คาดว่าจะได้รับผลกระทบจากสัญญาณซบเซาของเศรษฐกิจ ตลอดจนมาตรการความช่วยเหลือลูกหนี้บัตรเครดิตที่เปิดโอกาสให้ลูกหนี้เข้ามาปรับโครงสร้างหนี้ เปลี่ยนเป็นสินเชื่อระยะยาวสูงสุดถึง 4 ปี ในอัตราดอกเบี้ยพิเศษที่ 12%

- ศูนย์วิจัยกสิกรไทย สำรวจพฤติกรรมการใช้บัตรเครดิตของกลุ่มตัวอย่างในกรุงเทพฯ และปริมณฑลในช่วงไตรมาสแรกของปี 2564 นี้ พบว่า การเลือกจ่ายขั้นต่ำได้ในยามที่ขาดสภาพคล่องเป็นเหตุผลอันดับต้นๆ ของการเลือกใช้จ่ายผ่านบัตรเครดิต และกลุ่มตัวอย่างส่วนใหญ่เกือบ 80% ในผลสำรวจฯรอบนี้ ก็เลือกที่จะผ่อนชำระคืนบางส่วนด้วย โดยสัดส่วนดังกล่าวสูงกว่าผลสำรวจฯ ปี 2562 (ก่อนโควิด-19) ที่มีสัดส่วนของผู้ที่ผ่อนชำระบางส่วนราว 63.8% เท่านั้น

นอกจากนี้ ผลสำรวจฯ ปี 2564 ยังพบว่า ประมาณ 48% ของกลุ่มตัวอย่างลูกหนี้บัตรเครดิตที่เข้ามาตรการช่วยเหลือจากสถาบันการเงินเลือกที่จะขอรับความช่วยเหลือในรูปของการผ่อนผันภาระผ่อนชำระต่อเดือนลง ทั้งนี้ศูนย์วิจัยกสิกรไทย มองว่า ผลสำรวจฯ ปี 2564 นี้ อาจเป็นสัญญาณหนึ่งที่สะท้อนถึงสถานะทางการเงินที่ถดถอยลงจากผลกระทบของสถานการณ์โควิด-19 ที่ยืดเยื้อ ซึ่งเพิ่มความเสี่ยงให้ผู้ถือบัตรกลุ่มนี้เผชิญความยากลำบากที่จะปลดหนี้ได้ อย่างไรก็ดี หากมองในภาพรวมก็จะพบว่า ลูกค้ากลุ่มที่มีศักยภาพการชำระหนี้สูง ซึ่งแม้จะมีสัดส่วนน้อยกว่า แต่มีอำนาจซื้อและมีการใช้จ่ายต่อเดือนสูง ทำให้ประมาณ 75% ของปริมาณการใช้บัตรรวมในแต่ละปียังมีการชำระคืนเต็มจำนวน

- กลยุทธ์การเติบโตฐานบัตรและแคมเปญกระตุ้นการใช้จ่ายยังเป็นภาพที่ระมัดระวัง โดยการขยายบัตรใหม่คงมีลักษณะเป็นการถือบัตรเพิ่มเพื่อสิทธิประโยชน์เฉพาะ อาทิ บัตรร่วมกับพันธมิตร และบัตรต่างเครือข่าย เช่น ยูเนียนเพย์ เป็นต้น อย่างไรก็ดีผู้ประกอบการหลายรายน่าจะเน้นการปรับใช้แอปพลิเคชันในการรับสมัครบัตรใหม่มากขึ้นในช่วงสถานการณ์โควิด ขณะที่การยกเลิกบัตรบางส่วนน่าจะยังคงเกิดขึ้นต่อไป อาทิ บัตรที่มีค่าธรรมเนียมรายปีจากการให้สิทธิพิเศษที่เหนือกว่าบัตรทั่วไป แต่ไม่สามารถใช้สิทธิประโยชน์จากบัตรได้เต็มที่ในสถานการณ์โควิด

นอกจากนี้ ผู้ประกอบการยังเดินหน้าเสนอแคมเปญเปลี่ยนวงเงินบัตรเป็นสินเชื่อเงินก้อนเพื่อกระตุ้นการใช้วงเงินของบัตรให้มีประสิทธิภาพ และตอบโจทย์ข้อจำกัดด้านรายได้ที่ลดลงของผู้ถือบัตรบางกลุ่ม โดยมุ่งไปที่ลูกค้าที่มีประวัติดีและยังมีศักยภาพในการชำระหนี้ ซึ่งลูกค้าจะไม่เสียค่าธรรมเนียมการถอนเงินในอัตรา 3.21% ของวงเงิน (รวมภาษีมูลค่าเพิ่ม) ขณะที่ผู้ให้บริการมีรายได้จากดอกเบี้ยที่มีแผนการผ่อนชำระที่ชัดเจน โดยแบ่งจ่ายเป็นรายงวดตามระยะเวลาที่ตกลงกัน ทั้งนี้การเบิกใช้วงเงินดังกล่าวจะถูกบันทึกเป็นการใช้จ่ายผ่านบัตร (Purchase Volume) ไม่ใช่การเบิกถอนเงินสดจากบัตร (Cash Advance) ซึ่งอาจเป็นปัจจัยหนึ่งที่ทำให้การเบิกถอนเงินสดจากบัตรเครดิตในปีนี้คงยังไม่ฟื้นตัวเท่าที่ควรหลังจากที่หดตัวลงลึกในปี 2563 ที่ผ่านมา

ด้านรายการส่งเสริมการขาย คาดว่าผู้ประกอบการพุ่งเป้าหมายไปที่การจัดแคมเปญทางการตลาดร่วมกับพันธมิตรธุรกิจในช่องทางออนไลน์ที่มีผู้บริโภคใช้บริการจำนวนมาก อาทิ แอปพลิเคชันเดลิเวอรี่จัดส่งอาหารและสินค้า แพลตฟอร์มช้อปปิ้งออนไลน์ อีคอมเมิร์ซ เกมมิ่งและสันทนาการ โดยในระยะหลังๆ การเลือกชำระเงินในธุรกรรมออนไลน์ผ่านบัตรเครดิตก็เป็นช่องทางที่ผู้บริโภคมองว่ามีความปลอดภัยและได้รับความนิยมมากขึ้นตามลำดับ เพราะเหมาะกับพฤติกรรมการใช้ชีวิตในภาวะ New Normal ที่มีความกังวลต่อสถานการณ์การระบาดของไวรัส

ภาพดังกล่าวสอดคล้องกับผลสำรวจพฤติกรรมการใช้บัตรเครดิตในส่วนของแคมเปญบัตรเครดิตโดนใจ โดยแม้แคมเปญผ่อน 0% จะครองใจตลาดมาเป็นเวลานาน แต่แคมเปญอื่นที่ผู้ถือบัตรเครดิตชื่นชอบในอันดับรองๆ ลงมาจะเป็นแคมเปญโปรโมชั่นส่วนลดซื้อสินค้า/บริการ/ร้านอาหาร และเครดิตเงินคืน โดยสัดส่วนผู้ตอบที่เลือกแคมเปญดังกล่าวอยู่ที่ 31% 26% และ 25.9% ตามลำดับ

- แม้ที่ผ่านมา NPL บัตรเครดิตจะไม่ได้เพิ่มขึ้นสูง แต่ก็ยังเป็นประเด็นติดตามต่อเนื่อง โดยศูนย์วิจัยกสิกรไทยคาดการณ์ NPL บัตรเครดิตของระบบไว้ที่ 1.90-2.50% ใกล้เคียงกับสิ้นปี 2563 ที่ประมาณ 1.91% เนื่องจากยังคงมีมาตรการปรับโครงสร้างหนี้ของสถาบันการเงิน และการผ่อนปรนเกณฑ์การจัดชั้นหนี้ของธปท. ประคองอยู่ ขณะที่ คาดว่า มหกรรมไกล่เกลี่ยหนี้บัตรเครดิตและสินเชื่อส่วนบุคคลจะมีส่วนช่วยเพิ่มคุณภาพของพอร์ตลูกหนี้ โดยจูงใจให้ลูกหนี้ชำระหนี้เพื่อรักษาประวัติทางการเงินของตนเอง

กล่าวโดยสรุป ทิศทางธุรกิจบัตรเครดิตในปี 2564 ยังถูกกระทบจากสถานการณ์โควิด-19 ที่ยังไม่ยุติ และกิจกรรมทางเศรษฐกิจ โดยเฉพาะภาคท่องเที่ยวและบริการที่ยังไม่กลับเป็นปกติ ทำให้ ศูนย์วิจัยกสิกรไทย คาดว่า ยอดคงค้างสินเชื่อบัตรเครดิตทั้งระบบรวมผู้ให้บริการที่เป็นธนาคารและนอนแบงก์ อาจทรงตัวหรือมีโอกาสหดตัวลงต่อเนื่องในปี 2564 โดยมีกรอบประมาณการในช่วง -1.0% ถึง +0.5% เทียบกับที่ภาพสินเชื่อที่หดตัวลง 1.6% ในปี 2563

ทั้งนี้ท่ามกลางสภาวะธุรกิจที่ยังมีความไม่แน่นอนสูง คาดว่า ผู้ให้บริการบัตรเครดิตจะเน้นกลยุทธ์ที่ค่อนข้างระมัดระวังในการทำการตลาด เพื่อดูแลประเด็นด้านต้นทุนและค่าใช้จ่าย รวมถึงเน้นการเสนอแคมเปญเปลี่ยนวงเงินบัตรเป็นสินเชื่อเงินก้อนเพื่อกระตุ้นการใช้วงเงินบัตรให้มีประสิทธิภาพ ควบคู่กับการดูแลคุณภาพของพอร์ตสินเชื่ออย่างใกล้ชิด (แม้ว่าทิศทางตัวเลข NPL ของบัตรเครดิตอาจยังไม่เพิ่มขึ้นชัดเจน ท่ามกลางมาตรการการให้ความช่วยเหลือลูกหนี้และผ่อนปรนเกณฑ์การจัดชั้นหนี้ของ ธปท.) ตลอดจนเตรียมแผนเพื่อขยายการให้บริการครอบคลุมไปถึงผลิตภัณฑ์สินเชื่อรายย่อยประเภทอื่นๆ เพื่อเพิ่มโอกาสทางธุรกิจรองรับจังหวะที่เศรษฐกิจไทยสามารถทยอยฟื้นตัวกลับมาได้ในช่วงหลังจากนี้